Postbank und Deutsche Bank starten Verhandlungen über Beherrschungs- und Gewinnabführungsvertrag

10.01.2012

Die Deutsche Postbank AG und die Deutsche Bank AG sind übereingekommen, in Verhandlungen über den Abschluss eines Beherrschungs- und Gewinnabführungsvertrages zwischen der DB Finanz-Holding GmbH, einer 100-prozentigen Tochtergesellschaft der Deutsche Bank AG, als herrschendem Unternehmen und der Deutsche Postbank AG als beherrschtem Unternehmen einzutreten.

„Wir gehen davon aus, dass bei erfolgreichem Abschluss der Verhandlungen die ordentliche Hauptversammlung der Deutsche Postbank AG am 5. Juni 2012 über die Zustimmung zum Beherrschungs- und Gewinnabführungsvertrag beschließen kann”, so ein Postbanksprecher.

Postbank bietet kontaktloses Bezahlen mit Visa payWave an

17.01.2012

Die Postbank beginnt im Sommer 2012 mit der Ausgabe von Kreditkarten, die mit der kontaktlosen Zahlfunktion Visa payWave ausgestattet sind. In einem ersten Schritt rüstet die Bonner Bank alle neu ausgegebenen VISA GOLD- und PLATINUM-Karten mit der kontaktlosen Zahlfunktion aus. In der Folge wird die Postbank entscheiden, ob alle Kreditkarten und auch die Debitkarten mit der neuen Technologie ausgestattet werden.

„Wir wollen unseren Kunden nicht nur ein sicheres, sondern auch ein innovatives Zahlungsmittel an die Hand geben”, so Dr. Michael Meyer, Retailvorstand bei der Postbank. „Mit unserem Partner Visa Europe ist uns dies gelungen. Unsere Kunden können mit der neuen Technik schnell und bequem bezahlen.”

„Wir wollen unseren Kunden nicht nur ein sicheres, sondern auch ein innovatives Zahlungsmittel an die Hand geben”, so Dr. Michael Meyer, Retailvorstand bei der Postbank. „Mit unserem Partner Visa Europe ist uns dies gelungen. Unsere Kunden können mit der neuen Technik schnell und bequem bezahlen.”

Visa payWave-Nutzer können bis zu einem Betrag von 25 Euro ohne Geheimnummer (PIN) oder Unterschrift bezahlen. Liegt der Betrag darüber, legitimieren sich die Kunden mit ihrer Unterschrift. Kontaktlose Zahlungen basieren auf der internationalen EMV-Technologie. Der Karteninhaber muss seine Visa payWave Karte nicht mehr aus der Hand geben. Er hält sie nur in einem Abstand von maximal 4 Zentimetern vor das Händlerterminal. Innerhalb von Sekunden verarbeitet das Terminal die Transaktion.

„Karteninhaber behalten die volle Übersicht und Kontrolle über ihre Einkäufe, da jede Transaktion wie bisher auf der Kartenabrechnung ausgewiesen wird. Ein vorheriges Aufladen der Karte ist nicht erforderlich”, betont Ottmar Bloching, Geschäftsführer von Visa Europe in Deutschland. Postbank Kunden können Visa payWave international einsetzen - überall dort, wo kontaktlose Zahlungen nach dem weltweiten EMV-Standard angeboten werden. Am weitesten verbreitet ist Visa payWave derzeit in England, Polen und der Türkei.

Mit Visa payWave wird Bezahlen an der Kasse schnell, einfach und bequem - für Kunden und Händler. Damit können Warteschlangen an den Kassen verkürzt werden. Im europäischen Handel verarbeiten derzeit über 175.000 Terminals kontaktlose Zahlungen. Auch in Deutschland ist die Umstellung auf die kontaktlose Zahlungsabwicklung mit Visa payWave im Handel angelaufen.

Sparkassen führen Funk-EC-Karten und das kontaktlose Bezahlen girogo mit der NFC-Technologie ein

11.01.2012

Die Sparkassen wollen Vorreiter des kontaktlosen Bezahlens werden. Bereits im November 2011 hat der Sparkassen- und Giroverband mit Esso Deutschland und wenig später mit der Douglas Gruppe Kooperationsvereinbarungen geschlossen. Neben den 446 Douglas Parfümerien werden bis Ende 2012 bundesweit auch die rund 700 Filialen von Thalia, Christ, ApplerathCüpper und Hussel, die zur DOUGLAS HOLDING gehören, Beträge von bis zu 20 Euro durch einfaches Auflegen der girocard von einem vorher aufgeladenen Guthaben abbuchen können.

Das neue System - bei den Sparkassen girogo genannt - soll die bisherige ec-Geldkarten-Funktion, die wenig genutzt wird, ersetzen. Wesentliche Neuerung bei girogo: Die Karte muss nicht mehr in ein Lesegerät gesteckt, sondern nur noch in einem Abstand von maximal 4 cm davor gehalten werden. Mit der Funktechnik NFC („Near Field Communication”) werden die Daten, die auf einem Chip in der Karte gespeichert sind, per Funk verschlüsselt an einen Empfänger - hier an das Kassensystem - übertragen. Bei Beträgen bis 20 Euro muss der Kunde weder eine PIN eingeben noch unterschreiben. Die neue SparkassenCard ist ebenso wie die Geldkarte eine Guthaben-Karte. Das heißt, man muss sie aufladen, bevor man damit bezahlen kann.

Das neue System - bei den Sparkassen girogo genannt - soll die bisherige ec-Geldkarten-Funktion, die wenig genutzt wird, ersetzen. Wesentliche Neuerung bei girogo: Die Karte muss nicht mehr in ein Lesegerät gesteckt, sondern nur noch in einem Abstand von maximal 4 cm davor gehalten werden. Mit der Funktechnik NFC („Near Field Communication”) werden die Daten, die auf einem Chip in der Karte gespeichert sind, per Funk verschlüsselt an einen Empfänger - hier an das Kassensystem - übertragen. Bei Beträgen bis 20 Euro muss der Kunde weder eine PIN eingeben noch unterschreiben. Die neue SparkassenCard ist ebenso wie die Geldkarte eine Guthaben-Karte. Das heißt, man muss sie aufladen, bevor man damit bezahlen kann.

Der Roll-out der neuen Akzeptanzterminals wird im April 2012 zunächst an den rund 60 Esso Stationen in der Region Hannover-Wolfsburg-Braunschweig beginnen und bis Ende 2012 bundesweit abgeschlossen sein, so der Sparkassen- und Giroverband. Die Sparkassen geben bis April 2012 über 1 Million SparkassenCards aus, die sowohl für alle bisher etablierten Zahlverfahren als auch für kontaktlose Zahlungen genutzt werden können. Ab Mitte des nächsten Jahres werden sukzessive alle 45 Millionen SparkassenCards mit der innovativen NFC-Technik ausgestattet.

„Sparkassen sind Innovationsführer bei kontaktlosen Zahlungen in Deutschland. Wir sind überzeugt, dass wir mit diesem neuen, hochsicheren Bezahlverfahren den Bargeldanteil im Handel deutlich senken und den Komfort für unsere Kunden weiter erhöhen können”, sagte Werner Netzel, Geschäftsführendes Vorstandsmitglied des Deutschen Sparkassen- und Giroverbandes (DSGV), in Frankfurt.

Diese Art Karten-Funktechnik ist nicht ganz neu. Seit Längerem wird sie eingesetzt z.B. bei der Ticket-Kontrolle oder zum Bezahlen von Speisen in Kantinen. Allerdings benutzen diese Karten meistens den NFC-Vorläufer RFID (Radio Frequency Identification), der eine größere Reichweite hat. Die Verkürzung der Reichweite bei NFC soll sicherstellen, dass die Karte in der Nähe eines Lesegerätes nicht aus Versehen aktiviert und eingesetzt wird. NFC soll nicht nur in Karten, sondern auch beim Bezahlen mit Handys eingesetzt werden. So erprobt z.B. die Deutsche Bahn NFC zum Bezahlen von Fahrkarten mit NFC-fähigen Smartphones am sogenannten Touchpoint-Automaten.

Erste Postbank-Filiale pur in Waiblingen

Januar 2012

Im Dezember 2011 ist in Waiblingen die erste Postbankfiliale ohne Postdienstleistungen eröffnet worden. Der jüngste Spross der Postbank Familie befindet sich im Einkaufszentrum „Remspark” in Waiblingen, in direkter Nachbarschaft von real- und Media Markt. Die Filiale ist als Pilotprojekt nach dem Konzept „Filiale im Wandel” eingerichtet. Es gibt eine Theke und eine Beraterbox. Anders als ihre älteren Geschwister verzichtet die neue Filiale jedoch auf Postdienstleistungen: „Wer Briefmarken kaufen oder Pakete verschicken will, ist hier falsch”, so ein Postbanksprecher. Damit schlägt die Filiale im Kleinformat einen neuen Weg ein: Statt Kundenfrequenz durch Postdienstleistungen zu generieren, setzt der neue Filialtyp auf die Kundenströme, die durch die Märkte in der Nachbarschaft entstehen. „Wir wollen testen, ob sich unser Geschäft auch ohne die Postkunden-Frequenz trägt”, erklärt Thomas Dold aus der Abteilung strategische Entwicklung Filialvertrieb, der maßgeblich an diesem Projekt beteiligt war. Stattdessen ist Marketing-Geschick gefragt, um Passanten zum Eintreten zu bewegen.

Angelegt ist das Pilotprolekt langfristig: Der Mietvertrag in Waiblingen ist auf 10 Jahre abgeschlossen. Auf die erste Filiale sollen zunächst noch 3 oder 4 weitere folgen. Die Filialen im Kleinformat sind - je nach Standort - 50 bis 120 Quadratmeter groß. Die Gänge zwischen Beraterbox, Bedientheke, Auslagen für ausgewählte NDL-Angebote (NDL = neue Dienstleistungen) und den Stehpulten und Sitzgelegenheiten sind groß genug, um mit einem Einkaufswagen hindurchzufahren. Der Selbstbedienungsbereich ist so angeordnet, dass er getrennt vom Filialbereich geöffnet werden kann.

Die Miniformat-Filiale soll es in 2 Varianten geben: ln der größeren Variante sind sämtliche Finanzdienstleistungen vom Girokonto bis hin zum Privatkredit erhältlich, in der kleineren Variante werden Kunden, die Produkte aus den Bereichen „Eigene 4 Wände”, Wertpapiere, Lebensversicherungen und Privatkredite wünschen, ans nächste reguläre Postbank Finanzcenter weitergeleitet.

Die Filiale im Kleinformat kann im Grunde von nur einem Mitarbeiter betreut werden. Allerdings ist dies nicht möglich, wenn das reguläre Kassensystem eingesetzt wird. Dieses verlangt zwingend das 4-Augen-Prinzip. Um stets mit 2 Mitarbeitern die dem Einkaufszentrum angepassten Öffnungszeiten von 10 bis 20 Uhr, samstags bis 16 Uhr, abzudecken, besteht das Waiblinger Team aus 5 Mitarbeitern. Ihre Arbeit scheint bei den Waiblingern anzukommen: Bereits in der ersten Woche wurden 27 Girokonten verkauft.

Startschuss für die erste Postbank-Filiale im Kleinformat, die in ein Einkaufszentrum integriert ist

Foto: Deutsche Postbank AG

Europäischer Zahlungsverkehr wird auf SEPA umgestellt / BITKOM veröffentlicht Leitfaden zum neuen Zahlungsverfahren

17.02.2012

Nach einer Entscheidung des EU-Parlaments gilt ab Februar 2014 im Zahlungsverkehr des gesamten Euro-Raums der Single Euro Payment Area (SEPA). Sowohl Überweisungen als auch Lastschriften werden darüber abgewickelt. Das bisherige deutsche DTA-Verfahren wird abgeschaltet. Das hat Konsequenzen für Banken, Unternehmen und Verbraucher. Die wichtigsten Änderungen:

- Kontonummer und Bankleitzahl werden durch die internationale Kundenkennung IBAN/BIC ersetzt,

- der Bankeinzug muss durch ein Fälligkeitsdatum angekündigt werden,

- Nutzer müssen sich durch eine Mandatsreferenz eindeutig identifizieren.

Unternehmen sollten sich baldmöglichst auf Veränderungen ihrer internen Prozesse auf den Zahlungsverkehr vorbereiten. Der Hightech-Verband BITKOM hat daher einen SEPA-Leitfaden mit den wichtigsten Informationen zum neuen Verfahren veröffentlicht.

Deutsche Post schließt Postbank-Transaktion ab

28.02.2012

- Deutsche Post DHL überträgt mit Fälligkeit der Pflichtumtauschanleihe weitere 27,4 Prozent der Aktien an die Deutsche Bank und übt Verkaufsoption für restliche 12,1 Prozent aus.

- Konzernchef Frank Appel: „Konzentration auf die Kerngeschäftsfelder Brief und globale Logistik”

![]() Die Deutsche Post DHL hat ihren Ausstieg aus dem Bankgeschäft erfolgreich abgeschlossen. Mit der Fälligkeit einer Pflichtumtauschanleihe am 27. Februar hat Deutsche Post DHL weitere 27,4 Prozent der Anteile an der Deutschen Postbank AG an die Deutsche Bank AG übertragen. Zudem hat Deutsche Post DHL heute die Verkaufsoptionen für die restlichen 12,1 Prozent der gehaltenen Postbank-Aktien ausgeübt. Beide Transaktionen waren Teil eines im Januar 2009 zwischen beiden Unternehmen vereinbarten 3-stufigen Anteilsverkaufs, dessen Umsetzung im Februar 2009 mit einer 1. Tranche von 22,9 Prozent oder 50 Millionen Aktien begonnen hatte. Mit der nunmehr vollzogenen 2. und 3. Stufe der Transaktion, die mit der Übertragung von insgesamt 86,4 Millionen Postbank-Aktien verbunden ist, hält Deutsche Post DHL keine Postbank-Anteile mehr. Den gesamten Gegenwert für sein Aktienpaket in Höhe von 4,9 Milliarden Euro hatte der Konzern bereits beim Closing der Vereinbarung im Jahr 2009 erhalten. Daher hat der heutige formale Abschluss keinerlei Auswirkungen auf den Cashflow und die Liquidität des Konzerns. Die letztmalige bilanzielle Bewertung der Finanzinstrumente im Zusammenhang mit dem Postbank-Verkauf erfolgt im 1. Quartal und entfällt danach vollständig.

Die Deutsche Post DHL hat ihren Ausstieg aus dem Bankgeschäft erfolgreich abgeschlossen. Mit der Fälligkeit einer Pflichtumtauschanleihe am 27. Februar hat Deutsche Post DHL weitere 27,4 Prozent der Anteile an der Deutschen Postbank AG an die Deutsche Bank AG übertragen. Zudem hat Deutsche Post DHL heute die Verkaufsoptionen für die restlichen 12,1 Prozent der gehaltenen Postbank-Aktien ausgeübt. Beide Transaktionen waren Teil eines im Januar 2009 zwischen beiden Unternehmen vereinbarten 3-stufigen Anteilsverkaufs, dessen Umsetzung im Februar 2009 mit einer 1. Tranche von 22,9 Prozent oder 50 Millionen Aktien begonnen hatte. Mit der nunmehr vollzogenen 2. und 3. Stufe der Transaktion, die mit der Übertragung von insgesamt 86,4 Millionen Postbank-Aktien verbunden ist, hält Deutsche Post DHL keine Postbank-Anteile mehr. Den gesamten Gegenwert für sein Aktienpaket in Höhe von 4,9 Milliarden Euro hatte der Konzern bereits beim Closing der Vereinbarung im Jahr 2009 erhalten. Daher hat der heutige formale Abschluss keinerlei Auswirkungen auf den Cashflow und die Liquidität des Konzerns. Die letztmalige bilanzielle Bewertung der Finanzinstrumente im Zusammenhang mit dem Postbank-Verkauf erfolgt im 1. Quartal und entfällt danach vollständig.

![]() „Wir haben unseren Ausstieg aus dem Bankgeschäft in einer für die Finanzbranche schwierigen Phase zu attraktiven Konditionen vollzogen. Seither können wir uns mit ganzer Kraft auf die erfolgreiche Fortsetzung unseres Briefgeschäfts und die weitere Umsetzung unserer Wachstumsstrategie im globalen Logistikgeschäft konzentrieren”, erklärte Frank Appel, Vorstandsvorsitzender der Deutschen Post DHL. „Unter dem Dach der Deutschen Bank kann die Postbank, mit der uns auch künftig eine enge Zusammenarbeit im Filialgeschäft verbinden wird, nun ihre positive Entwicklung fortsetzen.”

„Wir haben unseren Ausstieg aus dem Bankgeschäft in einer für die Finanzbranche schwierigen Phase zu attraktiven Konditionen vollzogen. Seither können wir uns mit ganzer Kraft auf die erfolgreiche Fortsetzung unseres Briefgeschäfts und die weitere Umsetzung unserer Wachstumsstrategie im globalen Logistikgeschäft konzentrieren”, erklärte Frank Appel, Vorstandsvorsitzender der Deutschen Post DHL. „Unter dem Dach der Deutschen Bank kann die Postbank, mit der uns auch künftig eine enge Zusammenarbeit im Filialgeschäft verbinden wird, nun ihre positive Entwicklung fortsetzen.”

Die Postbank hatte seit 1999 zum Konzern Deutsche Post gehört. Im Zuge der Fokussierung auf ihre Kerngeschäftsfelder - Brief und globale Logistik - leitete die Deutsche Post DHL mit dem vereinbarten Verkauf der Postbank-Beteiligung an die Deutsche Bank im September 2008 den schrittweisen Ausstieg aus dem Finanzdienstleistungsgeschäft ein. Diese Übereinkunft war im Januar 2009 nochmals modifiziert worden und ist nun endgültig vollzogen.

Die erfolgreiche Filialkooperation zwischen Deutsche Post DHL und Postbank bleibt ungeachtet des Anteilsverkaufs bestehen. Die Postbank führt rund 1.100 ehemalige Postfilialen in Eigenregie als „Postbank Finanzcenter” und verfügt damit über eines der größten Filialnetze einer Bank in Deutschland. Im Auftrag der Deutschen Post bietet die Postbank in ihren Filialen das komplette Sortiment von Postdienstleistungen an. Zugleich bieten viele Partner-Filialen der Deutschen Post auch Finanzdienstleistungen der Postbank an, wie z.B. Spar- und Giroprodukte.

Frank Strauß wird neuer Vorstandsvorsitzender der Postbank

19.03.2012

Frank Strauss / Foto: Deutsche Postbank AG

Der Aufsichtsrat der Deutschen Postbank AG hat am 19. März 2012 Frank Strauß (42) mit Wirkung zum 1. Juli 2012 zum Vorsitzenden des Vorstands gewählt. Er folgt damit Stefan Jütte (65), der zum 30. Juni 2012 aus dem Vorstand der Bonner Bank ausscheidet. Strauß ist seit 1. Juli 2011 als Mitglied des Postbank Vorstands für den Vertrieb verantwortlich.

Stefan Jütte

Foto: Deutsche Postbank AG

Rainer Neske, Vorsitzender des Aufsichtsrats der Postbank, dankte dem scheidenden Vorstandsvorsitzenden ausdrücklich für seine sehr erfolgreiche Tätigkeit: „Stefan Jütte hat die Postbank an vorderster Front über mehr als ein Jahrzehnt entscheidend mitgeprägt. In seiner Tätigkeit als Vorstandsvorsitzender ist es ihm gelungen, die Postbank im Kundengeschäft auf Kurs zu halten, die Auswirkungen der Finanzmarktkrise auf die Bank zu begrenzen und gleichzeitig die Integration in die Deutsche Bank mit hohem Engagement positiv zu begleiten. Mit dem mit seinem Namen verbundenen Strategieprogramm Postbank4Future hat er es geschafft, auf die aktuellen Herausforderungen für Banken die richtigen Antworten zu geben. Dafür gebührt ihm der Dank des Aufsichtsrates und der Beschäftigten der Postbank.”

Jütte gehört dem Vorstand der Postbank seit dem Jahr 2000 an. Zuvor war er Vorstandssprecher der DSL Bank, die mit der Postbank verschmolzen wurde. Bevor er 2009 Vorstandsvorsitzender wurde, stand Jütte als Vorstand für das Firmenkundengeschäft und damit für einen wichtigen Ergebnisträger des Instituts, das er erfolgreich als zweites Standbein der Bank aufgebaut hat.

Der künftige Vorstandsvorsitzende der Postbank, Frank Strauß, verantwortet als Vertriebsvorstand derzeit das Geschäft mit den Firmen- und Geschäftskunden, das Geschäftsfeld Commercial Real Estate sowie den Mobilen Vertrieb. Vor seiner Tätigkeit bei der Postbank war er zwischen 2006 und 2010 Leiter des Deutschland-Geschäfts der Deutsche Bank Privat- und Geschäftskunden (PBC) sowie Vorstandsmitglied der Deutsche Bank Privat- und Geschäftskunden AG. In dieser Zeit hat er wesentlich dazu beigetragen, u.a. die Geschäfte der Berliner Bank und der norisbank zu integrieren sowie die Kooperation mit der Postbank zu etablieren. Zuvor hat er 2005 das Asien-Geschäft von PBC in Indien und China aufgebaut. Zu diesem Zeitpunkt wurde er Mitglied im PBC Global Executive Committee, dem höchsten Führungsgremium der Deutschen Bank im Bereich Privat- und Geschäftskunden. Strauß ist Vorsitzender des Aufsichtsrats der Deutsche Bank Bauspar-AG sowie der norisbank GmbH.

Postbank und norisbank bauen Kooperation aus

28.03.2012

Die Postbank und die norisbank machen einen weiteren Schritt im Rahmen ihrer Kooperationsvereinbarung. Die Filial-Kunden der norisbank erhalten das Angebot, mit ihren Bankprodukten zur Postbank zu wechseln.

Künftig wird sich die norisbank auf das wachstumsstarke Direktbankgeschäft konzentrieren. Sie wird als Konzernunternehmen der Deutschen Bank mit Sitz in Berlin und unter der jetzigen Marke bestehen bleiben und ihr mehrfach ausgezeichnetes Online-Banking kontinuierlich ausbauen. Damit reagiert die norisbank auf das starke Wachstum im Online- und Direktbankengeschäft sowie auf die nachhaltig positive Entwicklung bei ihren Direktbank-Kunden.

„Die Postbank wird vom vertriebsstarken Team der norisbank perfekt ergänzt”, so Hans-Peter Schmid, Filialvorstand der Postbank. „Außerdem profitieren die Kunden von unserem breiteren Netz mit 1.100 Filialen, einem erweiterten Serviceangebot sowie längeren Öffnungszeiten.” Philip Laucks, Vorsitzender der Geschäftsführung der norisbank: „Die vergleichbaren Produkte und Angebote der beiden Banken ermöglichen es unseren Kunden, das Beste aus 2 Welten zu wählen. Wir können mit der Kooperation sowohl unseren Kunden als auch unseren Mitarbeitern zusätzliche Perspektiven bieten.”

Postbank 2011 mit starkem Kundengeschäft

28.03.2012

- Strategieprogramm erfolgreich beendet

- Profil als „Bank fürs Wesentliche” geschärft

- Kooperation mit der norisbank wird vertieft.

- Integration in den Konzern der Deutschen Bank effizient und kooperativ

Die Postbank hat das Kundengeschäft 2011 sehr erfolgreich abgeschlossen. Sie konnte mit einem Vorsteuerergebnis von rund 1,4 Milliarden Euro (Vorjahr: 1,3 Milliarden Euro) aus dem operativen Geschäft mit Privat-, Geschäfts- und Firmenkunden im vergangenen Jahr ein Rekordergebnis erzielen. „Die Postbank hat deutlich ihre Leistungsstärke im Kundengeschäft unter Beweis gestellt”, sagte Stefan Jütte, Vorsitzender des Vorstands der Bonner Bank, am 28. März 2012 vor Journalisten in Frankfurt am Main. „Wir haben uns noch konsequenter als ‚Die Bank fürs Wesentliche’ positioniert. Die Kunden haben die Rückbesinnung auf unsere traditionellen Stärken angenommen und uns in dieser Strategie bestätigt”, so Jütte. Nach der Berücksichtigung von Sondereffekten, z.B. Abschreibungen auf griechische Staatsanleihen, betrug das Nachsteuerergebnis 111 Millionen Euro.

Die Postbank hat sich mit ihrem jetzt erfolgreich abgeschlossenen Programm „Postbank4Future” noch gezielter auf die Bedürfnisse ihrer Kunden ausgerichtet. Sie hat unter anderem die Produktpalette überarbeitet, ihr Qualitäts- und Reklamationsmanagement weiter professionalisiert sowie die Services und die Erreichbarkeit verbessert. So profitieren die Kunden von der Übernahme weiterer 277 Filialen von der Deutschen Post im Jahr 2010 sowie von Kooperationen im Bereich Bargeldversorgung, speziell von der Zusammenarbeit mit Shell.

Frank Strauß, Vertriebsvorstand der Postbank, unterstrich die Vorteile des klaren Geschäftsmodells der Postbank, bestehend aus starken Vertriebskanälen, einem fokussierten Produktangebot und einer modernen, effizienten Abwicklungs-Plattform. „Die Postbank wird zum Zentrum des Consumer Bankings innerhalb der Deutschen Bank. Dies ist eine gute Ausgangsposition für das Kundengeschäft der Postbank, auf der wir aufbauen können.” Strauß, der am 1. Juli 2012 die Nachfolge von Stefan Jütte antreten wird, kündigte an, die Zusammenarbeit mit der norisbank vertiefen zu wollen. „Die Postbank wird eine Kooperation im Filialgeschäft mit der norisbank aufnehmen. Die Filial-Kunden der norisbank erhalten das Angebot, mit ihren Bankprodukten zur Postbank zu wechseln. Die Berater und Filialleiter der norisbank erhalten ein Anstellungsangebot durch die Postbank.”

Integration in den Konzern der Deutschen Bank kommt gut voran

Die Integration mit der Deutschen Bank war im Geschäftsjahr 2011 ein weiterer bedeutsamer Arbeitsschwerpunkt. „Die Menschen beider Häuser arbeiten sachlich, offen sowie wertschätzend zusammen. Das Geleistete wird als Basis für das Künftige verstanden und auch genutzt. Der positive Wertbeitrag, den die Postbank von Anfang an zum Ergebnis der Deutschen Bank Privat- und Geschäftskunden beigesteuert hat, ist dafür ein deutliches Zeichen”, unterstrich Jütte die Qualität der Integration. Er hob als Beispiel die gemeinsam mit der Deutschen Bank Privat- und Geschäftskunden weiter zu entwickelnde Technologie-Plattform hervor. „Auch daran zeigt sich die hohe Wertschätzung, die die Postbank bei der Deutschen Bank erfährt.” Für die Zukunft der Postbank zeigte sich Stefan Jütte zuversichtlich. Er gehe davon aus, dass der Postbank Konzern in den Jahren 2012, 2013 und darüber hinaus wieder deutlich positive Ergebnisse erwirtschaften wird. Der mittelfristig erwartete Anstieg der Ergebnisbeiträge aus dem Kundengeschäft werde jedoch insbesondere im Jahr 2012 noch durch das herausfordernde Zinsumfeld beeinflusst.

Postbank schließt 2011 mit starkem operativen Ergebnis ab

28.03.2012

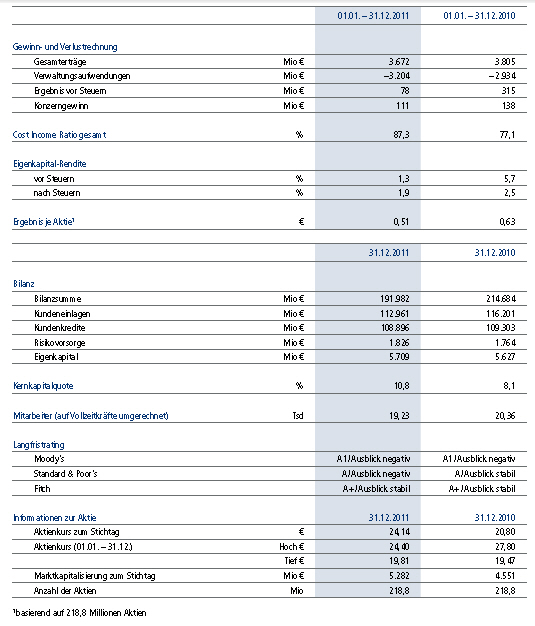

- Konzerngewinn 111 Millionen Euro nach 138 Millionen Euro im Vorjahr

- Bereinigtes Ergebnis vor Steuern 984 Millionen Euro nach 871 Millionen Euro im Vorjahr; Abschreibungen auf griechische Staatsanleihen 632 Millionen Euro

- Kernkapitalquote 10,8 Prozent nach 8,1 Prozent zum Jahresende 2010

Die Deutsche Postbank AG hat trotz hoher Abschreibungen auf griechische Staatsanleihen im Geschäftsjahr 2011 ein positives Ergebnis erzielt. Nach Steuern lag der Gewinn bei 111 Millionen Euro (2010: 138 Millionen Euro), das Vorsteuerergebnis betrug 78 Millionen Euro (2010: 315 Millionen Euro). Die Bank verdankt diesen Erfolg ihrem stabilen Geschäftsmodell mit nachhaltigen Ertragsströmen aus dem Geschäft mit Privat-, Geschäfts- und Firmenkunden. In den Segmenten Retailbanking und Firmenkundengeschäft erwirtschaftete die Bank insgesamt 1.388 Millionen Euro (Vorjahr 1.290 Millionen Euro).

Bereinigt um Sondereffekte von insgesamt -906 Millionen Euro lag das operative Ergebnis der Postbank Gruppe bei 984 Millionen Euro und damit 13 Prozent über dem guten Wert des Vorjahres. Wesentliche Sonderbelastungen waren Wertkorrekturen auf griechische Staatsanleihen in Höhe von 632 Millionen Euro. Die Bank hat diese Wertpapiere damit auf 27 Prozent ihres Nominalwertes abgeschrieben. Darüber hinaus wurden personalbezogene Rückstellungen in Höhe von 142 Millionen Euro gebildet.

Zinsüberschuss

Wie schon im Vorjahr war auch 2011 der Zinsüberschuss ein wesentlicher Wachstumsmotor der operativen Erträge. Er stieg deutlich um 6,6 Prozent bzw. um 179 Millionen Euro auf 2.910 Millionen Euro. Dabei konnte das 4. Quartal mit einem Beitrag von 753 Millionen Euro die guten Vorquartale nochmals übertreffen. Vor allem im Spar- aber auch im Ratenkreditgeschäft hat die Bonner Bank ihre Ergebnisbeiträge gegenüber dem Vorjahr spürbar gesteigert.

Handelsergebnis

Das Handelsergebnis verbesserte sich gegenüber dem Vorjahr um 305 Millionen Euro auf 64 Millionen Euro. Wesentlicher Grund für diesen Anstieg ist die rückläufige Belastung aus eingebetteten Derivaten im strukturierten Kreditersatzgeschäft. Diese Positionen trugen im Berichtsjahr positiv mit 4 Millionen Euro zum Ergebnis bei, nachdem aus ihnen im Jahr 2010 noch Belastungen von 342 Millionen Euro entstanden waren.

Finanzanlageergebnis

Das Ergebnis aus Finanzanlagen lag im Jahr 2011 mit -554 Millionen Euro deutlich unter dem des Vorjahres von -1 Million Euro. Ein maßgeblicher Grund dafür waren Wertberichtigungen auf den Bestand an griechischen Staatsanleihen. Die sonstigen Belastungen aus Risikopositionen wie dem strukturierten Kreditersatzgeschäft sind dagegen 2011 deutlich zurückgegangen.

Provisionsüberschuss

Der Provisionsüberschuss sank um 64 Millionen Euro bzw. 4,9 Prozent auf 1.252 Millionen Euro. Dies lag im Rahmen der Erwartungen. Nur auf den ersten Blick belastend wirkte hierbei die Investition in das kostenlose Girokonto: Im April 2010 hat die Postbank ihre Mindestzahlungseingangsgrenze von 1.250 Euro auf 1.000 Euro gesenkt. Das hat jedoch dazu beigetragen, den Bestand an privaten Girokonten weiter zu erhöhen. Dadurch konnte das Institut im 2. Halbjahr 2011 erstmals die Grenze von 5 Millionen Girokonten überspringen und seine Position als größter Anbieter in Deutschland weiter ausbauen.

Risikovorsorge

Die Risikovorsorge im Kreditgeschäft hat sich sehr erfreulich entwickelt. Sie betrug 383 Millionen Euro, 178 Millionen Euro weniger als im Vorjahr. Die Nettozuführungsquote - bezogen auf den Kundenkreditbestand - lag bei niedrigen 35 Basispunkten nach 50 Basispunkten im Jahr 2010.

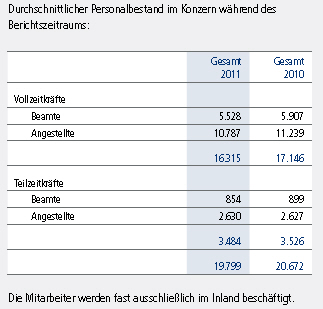

Verwaltungsaufwand

Verschiedene Einmalaufwendungen und neue Kostenpositionen, z.B. personalbezogene Rückstellungen, die Aufwendungen für die neuen 277 Filialen und die Bankenabgabe haben zu einem um 9,2 Prozent höheren Verwaltungsaufwand geführt. Er stieg um 270 Millionen Euro auf 3.204 Millionen Euro. Eine um diese Effekte bereinigte Betrachtung zeigt jedoch: Die Postbank hat ihre Verwaltungskosten im Griff und wird sie auch in den kommenden Perioden weiter effektiv managen.

Segmentberichterstattung

Anfang 2011 hat die Postbank ihre Segmentberichterstattung umgebaut, um sie noch transparenter zu machen. Dazu hat sie die Bank- und Handelsbücher eindeutig dem Segment Financial Markets zugeordnet, das bisherige Segment „Übrige” aufgelöst und ein neues Segment „Cost Center/Konsolidierung” eingeführt.

Im Retailbanking konnte die Postbank ihr Ergebnis weiter verbessern. Es stieg um 3,5 Prozent auf 940 Millionen Euro. Diese Entwicklung ist vor allem im deutlich gestiegenen Zinsüberschuss begründet. Dieser erhöhte sich gegenüber dem Vorjahr um 4,6 Prozent auf 2.448 Millionen Euro, was im Wesentlichen auf die gute Entwicklung im Einlagen- und im Ratenkreditgeschäft, aber auch auf einen sukzessive steigenden Beitrag des privaten Baufinanzierungsgeschäfts zurückzuführen ist. Ferner hat das Segment vom Rückgang der Risikovorsorge profitiert. Sie ging von 355 Millionen Euro auf 295 Millionen Euro zurück.

Im Firmenkundengeschäft, wuchs das Ergebnis erfreulich um über 17 Prozent auf knapp 450 Millionen Euro. Dabei profitierte die Bank von den guten wirtschaftlichen Rahmenbedingungen in Deutschland und der Aufhellung an den internationalen Immobilienmärkten - 2 Faktoren, die auch einen deutlichen Rückgang der Risikovorsorgenotwendigkeit im Kreditgeschäft von 209 Millionen Euro auf 85 Millionen Euro zur Folge hatten. Die Ausleihungen an Firmenkunden summierten sich auf rund 30 Milliarden Euro.

Im Transaction Banking ist die Postbank mit rund 7,6 Milliarden Transaktionen pro Jahr größter Anbieter in Deutschland. Nach dem Weggang eines Mandanten stand das Jahr 2011 allerdings im Zeichen der Restrukturierung - mit der Folge, dass das Segmentergebnis mit 48 Millionen Euro nicht an das gute Ergebnis des Vorjahres anknüpfen konnte. Die Provisionserträge gingen in diesem Geschäftsfeld um 36 Millionen Euro auf 327 Millionen Euro zurück. Diese Entwicklung konnte die Bank durch ein konsequentes Kostenmanagement abmildern. Insgesamt hat sie den Verwaltungsaufwand um 23 Millionen Euro auf 295 Millionen Euro reduzieren können.

In Financial Markets wurden die Belastungen aus den Abschreibungen auf griechische Staatsanleihen verbucht. Daher ist das Ergebnis dieses Segmentes deutlich zurückgegangen. Das Ergebnis vor Steuern lag bei -795 Millionen Euro nach -571 Millionen Euro im Vorjahr.

Im Segment Cost Center / Konsolidierung hat die Bank ein negatives Ergebnis von -563 Millionen Euro nach -471 Millionen Euro im Vorjahr ausgewiesen. In diesem Segment werden im Wesentlichen die nicht verrechneten Kosten der Zentralfunktionen sowie verschiedene Konsolidierungspositionen zusammengefasst. Wesentlicher Grund für den Ergebnisrückgang ist der Anstieg der Verwaltungsaufwendungen aufgrund der erwähnten Bildung von personalbezogenen Rückstellungen und der Vereinheitlichung der bilanziellen Abbildung von Verpflichtungen aus Altersteilzeitprogrammen.

Ergebnis je Aktie

Das Ergebnis je Aktie betrug 0,51 Euro, nach 0,63 Euro im Vorjahr. Die Eigenkapitalrendite nach Steuern belief sich auf 1,9 Prozent nach 2,5 Prozent im Vorjahr, die Cost Income Ratio lag bei 87,3 Prozent (77,1 Prozent im Jahr 2010).

Bilanz

Die Bilanzsumme der Postbank ging durch ein aktives Bilanzmanagement deutlich zurück und lag am Jahresende 2011 bei 192,0 Milliarden Euro nach 214,7 Milliarden Euro Ende 2010. Auf der Aktivseite der Bilanz schlug sich nieder, dass die Bank konsequent ihrer Strategie des Abbaus kapitalmarktbezogener Bestände und Risiken gefolgt ist und ihre Finanzanlagen strategiekonform weiter deutlich reduziert hat. Seit Ende 2008 sank dieser Bestand um mehr als 36 Milliarden Euro und hat damit jetzt bereits ein Niveau erreicht, das ursprünglich erst für Ende 2013 angestrebt war. Auch das hierin enthaltene strukturierte Kreditgeschäft hat die Bank ohne wesentliche Belastungen der Gewinn- und Verlustrechnung um 1,7 Milliarden Euro erneut deutlich abgebaut und zum Jahresende 2011 ein Volumen von nur noch 2 Milliarden Euro erreicht.

Eigenkapital

Das erfolgreiche De-Risking ist auch der entscheidende Grund für den deutlichen Anstieg der Kapitalquoten. Die Kernkapitalquote erreichte zum Ende des Berichtsjahres 10,8 Prozent und lag damit um 2,7 Prozentpunkte höher als Ende 2010. Damit konnte die Bank ihr für 2012 anvisiertes Ziel einer Quote von 9,5 Prozent bereits deutlich früher als geplant erreichen.

Das bilanzielle Eigenkapital erhöhte sich gegenüber dem Jahresende 2010 um 82 Millionen Euro auf 5.709 Millionen Euro. Hierfür ist insbesondere der Konzerngewinn in Höhe von 111 Millionen Euro verantwortlich.

Ausblick

Die Postbank geht davon aus, dass sie in den Jahren 2012, 2013 und darüber hinaus wieder deutlich positive Ergebnisse erwirtschaften wird. Sie erwartet mittelfristig einen Anstieg der Ergebnisbeiträge aus dem Kundengeschäft. Diese werden jedoch insbesondere im Jahr 2012 noch durch das nach wie vor für einlagenstarke Banken herausfordernde Zinsumfeld beeinträchtigt.

Quelle: Deutsche Postbank AG Geschäftsbericht 2011

Den vollständigen Geschäftsbericht 2011 finden Sie hier.

◊